Co sprawia, że kraje przyciągają inwestorów zagranicznych i sprzyjają powstawaniu nowych firm? Jednym z czynników jest system podatkowy. Dobrze przemyślany system podatkowy jest zrozumiały dla płatników, a jednocześnie wspiera rozwój ekonomiczny. I odwrotnie, mało przejrzyste systemy podatkowe są kosztowne w utrzymaniu, utrudniają podejmowanie decyzji biznesowych i szkodzą lokalnej ekonomii.

Towarzysząca nam pandemia sprawiła, że niektóre kraje zdecydowały się na zmiany w swoich systemach podatkowych – czasowe lub stałe – które mają na celu ochronę przed skutkami kryzysu gospodarczego i pobudzenie gospodarki.

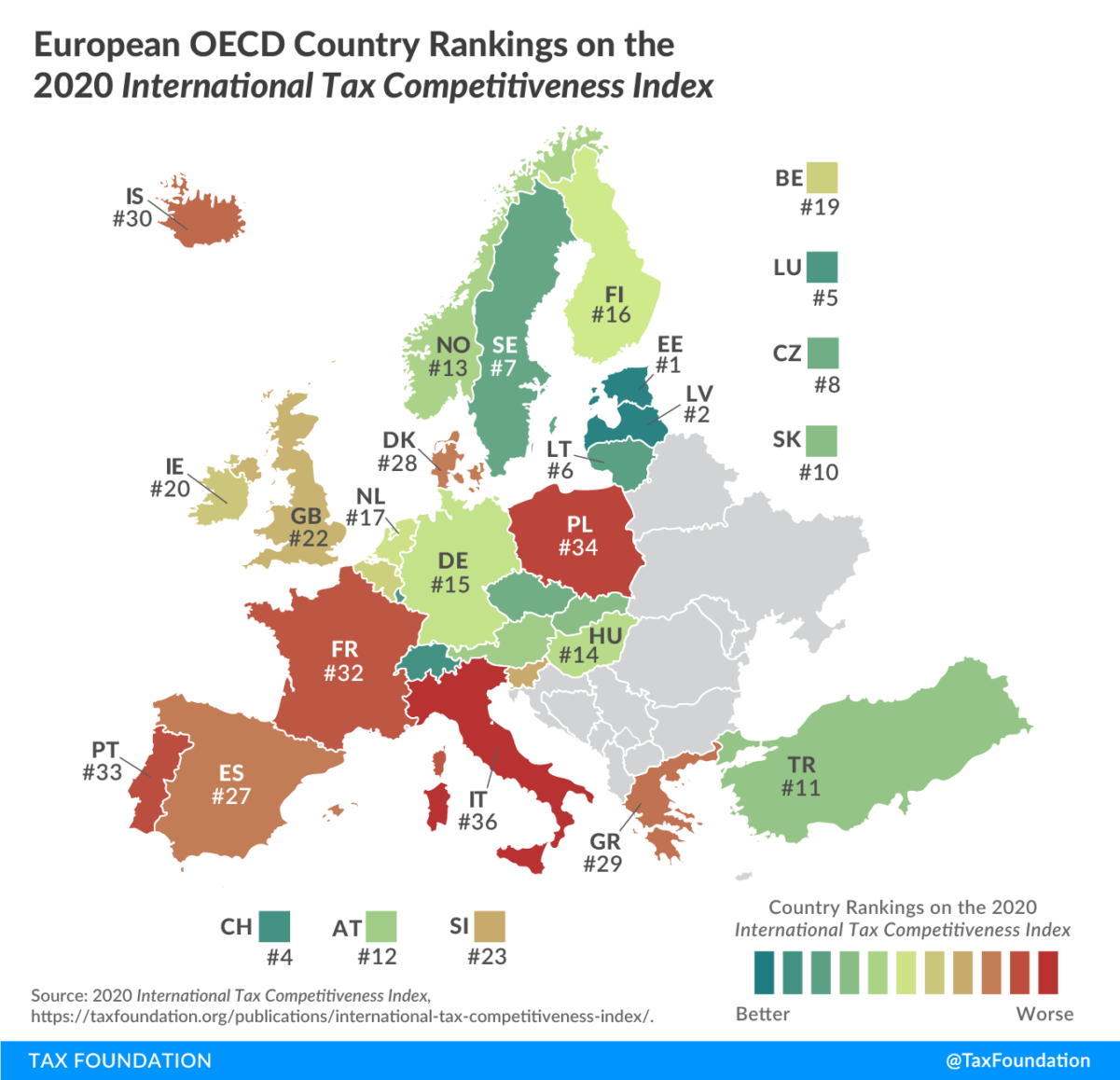

Różne kraje mają jednak różne podejście do tego zagadnienia. Tax Foundation przygotowało zestawienie systemów podatkowych 37 krajów wchodzących w skład Organizacji Współpracy Gospodarczej i Rozwoju.

System podatkowy: co jest najważniejsze dla biznesu?

Międzynarodowy indeks konkurencyjności podatkowej (International Tax Competitiveness Index, ITCI) ocenia dwa najważniejsze aspekty systemów podatkowych: konkurencyjność i neutralność.

Co to jest konkurencyjność podatkowa?

Konkurencyjność odpowiada za utrzymanie niskich krańcowych stóp podatkowych. W dobie swobodnego przepływu kapitału inwestorzy i właściciele firm mogą niemal bez ograniczeń wybierać kraje, w których najbardziej opłaca się rejestrować działalność i płacić podatki tam, gdzie stopa zwrotu z inwestycji jest najwyższa. Jeśli podatki w danym kraju są za wysokie, będzie to odstraszało przedsiębiorców.

Badania przeprowadzone przez Organizację wskazują, że rozwój gospodarczy najbardziej hamują wysokie podatki nakładane na firmy. Niewielkie znaczenie mają z kolei podatki dochodowe od osób prywatnych oraz podatki związane z konsumpcją. Najmniejszy wpływ na wzrost gospodarczy mają z kolei podatki od nieruchomości.

Co to jest neutralność podatkowa?

Neutralny system podatkowy to z kolei taki, który szuka jak największego dochodu przy minimalnych zaburzeniach gospodarczych. System taki nie przedkłada konsumpcji nad oszczędzanie, tak jak to ma miejsce w wysokich podatkach od inwestycji i wzbogacania się. Oznacza to również mniej lub w ogóle brak ulg podatkowych dla aktywności podejmowanych przez firmy lub osoby fizyczne.

Im bardziej skomplikowany system podatkowy, tym mniej jest neutralny. Jeśli więc takie same podatki płacą i formy, i osoby fizyczne, ale dają możliwość osobom zamożnym lub dużym firmom na zmianę sposobu operowania tak, aby płacić niższe podatki, podważa to neutralność systemu podatkowego.

Jaki system podatkowy jest zatem najbardziej korzystny z gospodarczego punktu widzenia? Ten, który jednocześnie jest konkurencyjny i neutralny. Przyczynia się on do stabilnego wzrostu ekonomicznego i inwestycji.

Które kraje mają najbardziej przyjazny dla biznesu system podatkowy?

Do przygotowania indeksu Tax Foundation sprawdziło ponad 40 zmiennych w systemach podatkowych kraków Organizacji Współpracy Gospodarczej i Rozwoju, w tym oczywiście wysokość podatków, ale również strukturę systemu podatkowego. Pod uwagę brane były między innymi podatki płacone przez firmy, podatki dochodowe osób fizycznych, podatki „konsumpcyjne”, podatki od nieruchomości i opodatkowanie dochodów uzyskanych zagranicą.

W rankingu na rok 2020 bezsprzecznie prowadzi Estonia, ponieważ:

- ma 20% podatek dochodowy dla firm

- ma 20% podatek dochodowy od indywidualnych zarobków

- podatek od nieruchomości wyliczany jest na podstawie wartości ziemi, a nie samej nieruchomości

- dochody uzyskane przez krajowe firmy zagranicą są zwolnione z podatku

Estoński system podatkowy jest więc najbardziej konkurencyjny wśród krajów OECD. Systemy podatkowe kolejnych krajów na liście – Łotwy, Nowej Zelandii, Szwajcarii i Luksemburga – znalazły się wysoko w zestawieniu dzięki bardzo dobrym rozwiązaniom w poszczególnych kategoriach podatkowych.

Łotwa zawdzięcza wysokie miejsce zaadoptowanemu od sąsiada systemowi podatków nakładanych na firmy oraz systemowi opodatkowania przychodów uzyskanych z pracy. Nowa Zelandia ma stosunkowo niski, zryczałtowany podatek dochodowy, dobrze ustrukturyzowany podatek od nieruchomości i VAT.

Szwajcaria wyróżnia się relatywnie niskim podatkiem dochodowym dla firm, niskimi podatkami „konsumpcyjnymi” oraz zryczałtowanym podatkiem dochodowym. Luksemburski system podatkowy stawia z kolei na konkurencyjność.

Podatki: kraje najmniej przyjazne dla biznesu – Polska przedostatnia

Ostatnie trzy miejsca rankingu zajmują Portugalia, Francja, Chile, Polska i Włochy. Badacze wskazują, że wszystkie te kraje mają stosunkowo wysokie krańcowe stopy podatkowe oraz wyższe niż przeciętnie podatki dochodowe dla firm – za wyjątkiem Polski, w której wynosi on 19%. Wszystkie te kraje mają jednak wysokie podatki „konsumpcyjne”, utrzymujące się w okolicy 20%.

Ciekawie na tym tle wypadają Włochy. Mają one bardzo wysoki stopień skomplikowania systemu podatków dochodowych – średnio firma poświęca 169 godzin na dopełnienie wszystkich formalności podatkowych.

Systemy podatkowe na świecie: dlaczego Polska jest najmniej przyjazna?

Skomplikowany system podatkowy i duża ilość formalności sprawiają, że Polska jest mało konkurencyjnym i niezbyt przyjaznym krajem do prowadzenia własnej firmy. Decyzja o założeniu własnej działalności gospodarczej ma na ogół poważne konsekwencje finansowe dla przedsiębiorcy i czyni ją dość ryzykowną.

Wszystko to nie zachęca do zakładania firm, a osoby świadczące indywidualnie usługi, takie jak freelancerzy, szukają alternatywnych rozwiązań, które pomogą zminimalizować ryzyko i jednocześnie legalnie świadczyć usługi bez rejestrowania działalności.